EUA: Não há dois anos iguais

(Por Dwight Roberts, USRPA) O mercado do arroz nos Estados Unidos permanece estável com exportações para o Haiti e negócios domésticos resilientes. Há uma postura de “apresse-se e espere” à medida que a safra cresce, pois não parece haver muita razão para movimentos de preços até então. Nesse sentido, a definição de preços para as novas safras tem sido muito limitada no Texas, Louisiana e no meio-sul, com poucos suprimentos de arroz de safras antigas para comercializar também. Digno de nota, o arroz na Louisiana está agora se aproximando de 30% emergido, com o Texas se aproximando de 20%. O equilíbrio dos estados continua a correr bem.

A situação de exportação lenta agora é uma notícia antiga e/ou comum, mas uma atualização sobre a situação da Bud Light está próxima devido ao seu impacto no mercado doméstico. A resposta negativa à marca foi surpreendente do ponto de vista comercial e de marketing; é algo que será estudado nos próximos anos por aspirantes a graduados em negócios, consultores e MBAs. Isso é importante para os produtores de arroz porque a Anheuser-Busch é a maior compradora doméstica de arroz e, se pararem de vender cerveja, param de comprar arroz.

Na última semana, foi relatado que as vendas da Bud Light caíram impressionantes 25% e as vendas da Budweiser caíram 9%. Esta é uma queda significativa o suficiente para remover a Bud Light como a principal marca de cerveja da América, e foi substituída pela Modelo Especial. Já que não estamos aqui para falar de cerveja, o dilema permanece para os produtores de arroz – o boicote por razões morais tem um impacto sobre o produtor.

Conforme mencionado acima, o resiliente mercado interno tem sido o contrapeso da desaceleração das exportações neste ano, tendo como um de seus principais pilares a Anheuser-Busch. Com uma safra cheia chegando, precisamos que esse pilar permaneça forte. Significado da safra completa, colhida, seca e armazenada!

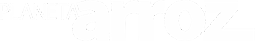

Na Ásia, os preços ainda estão subindo, com a Tailândia e o Vietnã ambos a US$ 505 pmt, acima dos US$ 500 da semana passada. Para a Tailândia, é importante destacar que o Iraque está se aproximando de 1 milhão de toneladas de exportações dessa origem com um desconto significativo em relação às suas compras dos EUA. A principal conclusão aqui é um grande “obrigado” ao Iraque por manter seu MOU para comprar arroz de grão longo dos EUA. No Vietnã, a demanda estável e a preparação para o El Niño mantiveram as exportações e os preços altos. Se a Índia mantiver sua proibição de exportação e os preços tailandeses e vietnamitas continuarem subindo, existe a possibilidade de que os EUA possam atrair mais arroz do Iraque e até mesmo de alguns países africanos no próximo ano, à medida que os preços convergirem. Terá que haver movimentos significativos de preços em ambos os lados do globo para que isso aconteça – mas coisas mais estranhas aconteceram.

Olhando para as exportações, é interessante notar que a Colômbia ocupa atualmente o primeiro lugar nas exportações dos Estados Unidos, registrando pouco mais de 96 TMT. Isso reforça o valor da TRQ colombiana para o complexo do mercado norte-americano de arroz. O “suspeito habitual” para o maior exportador é o México, que agora está em segundo lugar no primeiro trimestre em 93 TMT. O terceiro maior mercado de exportação é o Haiti com quase 85 TMT. No geral, as exportações do 1º trimestre caíram 12% este ano; um total de 785 TMT registrado para o primeiro trimestre de 2022 e um total de 690 TMT para o primeiro trimestre de 2023.

A interrupção do clima causou escassez de produção em vários mercados do Hemisfério Ocidental, principalmente no Equador e no Peru. O Equador, normalmente um mercado autossuficiente, pretende importar alguns milhares de toneladas de sua vizinha Colômbia, mas as estimativas indicam uma escassez de 60.000 a 100.000 toneladas de arroz em casca.

Reuniões frequentes entre o Ministério da Agricultura, usinas e produtores estão em andamento. O Peru tem comprado alguns contêineres de arroz branqueado do Uruguai de variedades específicas. Além disso, o Panamá deverá licitar em alguns dias 68.000 toneladas de arroz em casca para entrega até 31 de agosto. Embora o Brasil não tenha um acordo fitossanitário com o Panamá para o arroz em casca e a colheita dos EUA não esteja adiantada o suficiente, isso deixa o Uruguai como a origem. Tanto a Argentina quanto o Paraguai também não estão em condições de oferecer.