Demanda por grande safra de soja dos EUA é incerta

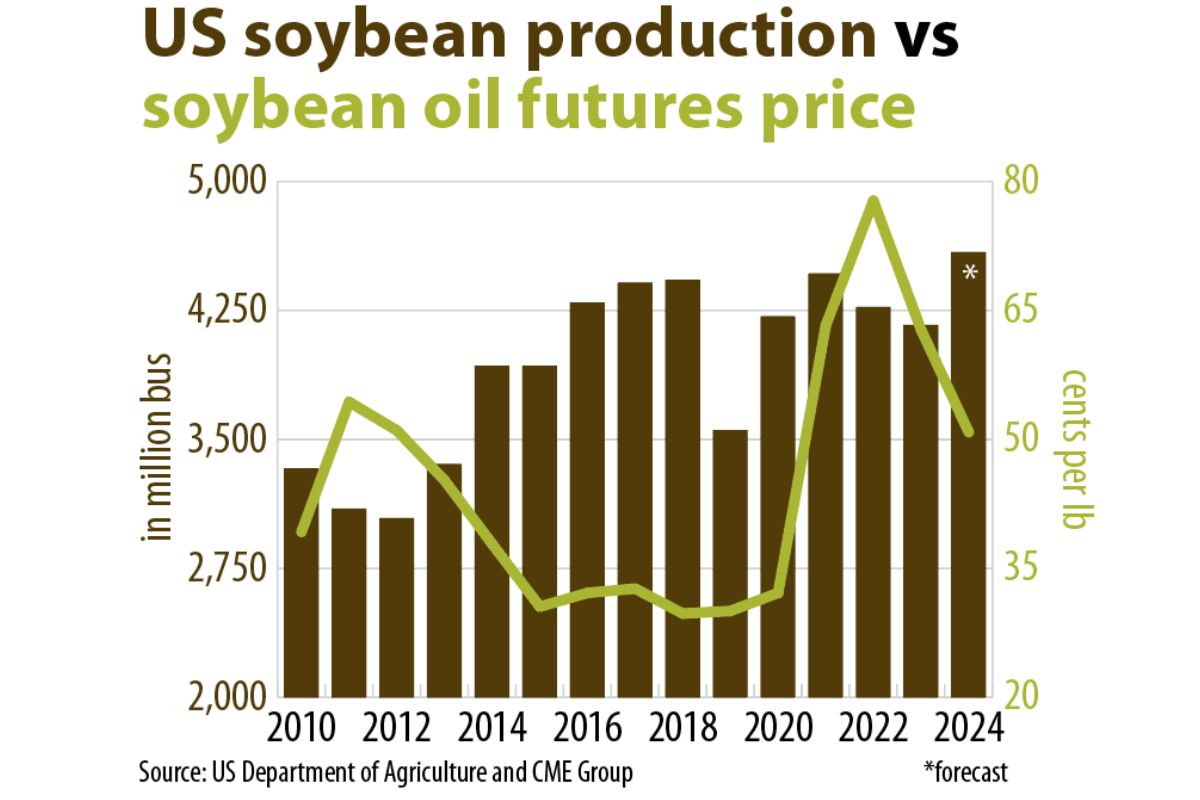

(Por Crystal Futrell, WG/EUA) A perspectiva sobre a situação do fornecimento de soja nos EUA recentemente ganhou mais foco com o Departamento de Agricultura dos EUA (USDA) projetando produção e rendimento recorde de soja para a safra doméstica deste ano. Mas e quanto à perspectiva para a demanda? Com a expectativa de que os Estados Unidos produzam a maior quantidade de soja que já produziram, a esperança é que o grande fornecimento tenha para onde ir. Mas um conjunto de políticas — tanto estrangeiras quanto domésticas — obscureceu esses caminhos.

Uma das principais questões que pairam sobre o mercado de soja dos EUA é uma potencial guerra comercial com a China, o maior comprador de soja do mundo. Em 2018, o presidente Donald Trump impôs uma tarifa de 25% sobre todo o alumínio e aço vindos da China, o que levou a tarifas retaliatórias sobre muitos produtos dos EUA, incluindo várias commodities agrícolas.

Como resultado, as exportações de soja dos EUA para a China durante o ano de comercialização de 2017-18 foram as mais baixas em volume desde 2013-14 e as mais baixas em valor desde 2009-10, de acordo com o relatório Oilseeds World Markets and Trade de outubro de 2018 do USDA. A guerra comercial de 2018 acabou custando à agricultura dos EUA mais de US$ 27 bilhões, com a soja respondendo por 71% dessas perdas anualizadas, ajudando a pavimentar o caminho para outras exportações competitivas reivindicarem participação de mercado.

Desde então, as exportações de soja dos EUA para a China aumentaram constantemente devido a um punhado de negociações comerciais e propostas que tentaram redefinir as tarifas de volta aos níveis anteriores à guerra comercial. Mas o principal fornecedor do maior comprador de soja do mundo continua sendo o Brasil, e a retórica cada vez mais intensa do agora candidato presidencial Trump sobre promulgar outra guerra comercial com a China renovou as tensões dentro das comunidades agrícolas.

No início deste ano, Josh Gackle, presidente da American Soybean Association (ASA), testemunhou à Câmara dos Representantes dos EUA sobre o impacto na indústria se as relações comerciais com a China não forem mantidas delicadamente. Em 2022-23, as exportações de soja dos EUA foram avaliadas em cerca de US$ 32,6 bilhões. A China foi responsável por mais de US$ 18,8 bilhões.

A China está comprando soja dos EUA para o ano de comercialização de 2024-25, mas sua compra de novos suprimentos de safra foi adiada este ano, e o ritmo tem sido lento em comparação com outros anos no mesmo período.

“Quase não houve nenhum novo negócio de safra para os Estados Unidos, então realmente precisamos ver aumento nas vendas se quisermos atingir a previsão do USDA para exportações de soja dos EUA”, disse Erin Nazetta, diretora de pesquisa de alimentos e agricultura da Broadview Group Holdings. “Será difícil preencher completamente a lacuna feita pela China em um ano em que eles estão escolhendo diversificar para longe dos Estados Unidos com outros países importadores porque a China é um grande comprador global.”

Esforços foram feitos para tentar preencher essa lacuna de uma perspectiva doméstica. Uma série de novas e expansões de plantas de esmagamento de soja dos EUA existentes foram recentemente colocadas em movimento com a intenção de aumentar a capacidade doméstica de esmagamento de soja de 300.000 bushels por dia em 2023 para 1.462.000 bushels por dia até 2026.

O principal fator por trás da expansão da capacidade de moagem foi a forte demanda por óleo de soja, especialmente do setor de diesel renovável, já que a Agência de Proteção Ambiental dos EUA (EPA) continua a exigir metas de mistura de biocombustíveis para refinadores ou importadores de gasolina ou óleo diesel.

No entanto, as margens de esmagamento foram cortadas desde janeiro, em parte devido à queda dos futuros do óleo de soja. O contrato futuro do óleo de soja próximo caiu cerca de 13% desde o início do ano, pairando perto ou logo abaixo do limite de 40 centavos por libra nas últimas semanas, e pode cair ainda mais conforme as atividades de colheita e esmagamento de novas safras forem iniciadas. Em comparação com um ano atrás, os futuros do óleo de soja próximo caíram 40%. Consequentemente, muitos projetos de expansão de plantas de esmagamento foram adiados ou cancelados.

“Com taxas de juros e custos de produção mais altos, a atividade de expansão definitivamente desacelerou e, para algumas instalações que ainda não têm uma pá no solo, elas correm um risco muito alto de ver cancelamentos, tudo porque as margens de esmagamento não estão onde estavam há um ano para dar suporte a esses projetos caros”, disse Nazetta.

Políticas recentes dos EUA também têm pesado sobre as oportunidades de demanda doméstica. Uma proposta do California Air Resources Board (CARB) restringiria o número de créditos dados a refinadores de diesel renovável que usam óleo de soja e óleo de canola como matérias-primas de biocombustível. Além disso, o CARB propôs que todo óleo de soja e óleo de canola utilizados teriam que atender a certos critérios de sustentabilidade para receber qualquer crédito.

Não há dúvidas de que há obstáculos pela frente para a grande safra de soja dos EUA, e nenhum deles parece estar relacionado ao clima ou outros problemas de produção.